創業公司的股權激勵方案該如何命中“靶心”?

創業

2020/04/28 09:30:51 來源:公眾號/紅杉匯 作者:原創 洪杉 113974閱讀

創業

2020/04/28 09:30:51 來源:公眾號/紅杉匯 作者:原創 洪杉 113974閱讀

股權激勵方案設計具有一定的專業難度。舉例來說,公司在制定現金薪酬標準時,只需找到合適的市場對標數據,就比較容易命中“靶心”。而設計股權激勵方案時,即使掌握了完備的市場數據,也僅僅是找到了一張“靶紙”。能否命中“靶心”,還要綜合考慮諸多內外因素。

為了幫助創業公司更合理地制定股權激勵政策,真正達到對核心員工的激勵目標。紅杉中國投后服務團隊協同股權激勵領域專業合作伙伴靈動未來,帶來這篇實操指南,重點解碼如何激勵、激勵多少、如何定價這三個核心問題。

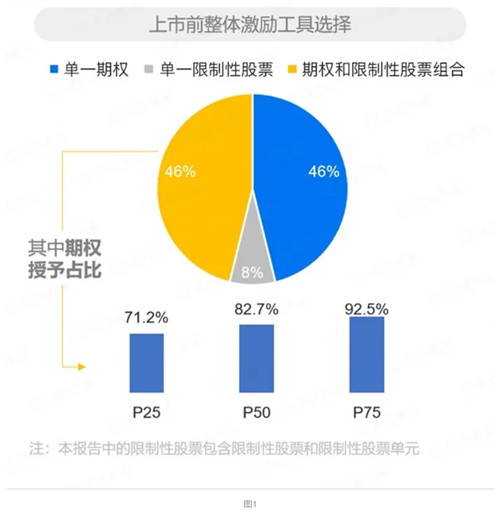

我們選取了31家境外上市的新經濟公司,通過他們公開披露的數據,來展現股權激勵這張“靶紙”。更重要的,我們將結合當前的監管規則、市場實踐、宏觀環境特征,來聊一聊如何扣動扳機,才能更接近“靶心”。圖1顯示:樣本公司中,92%的樣本公司在上市前都采用了股票期權,這其中有一半公司在授予期權的同時,也授予了限制性股票。深究這類采用工具組合的公司,股票期權在組合中,仍是“主力”。圖2數據顯示:樣本公司在IPO前4年到IPO年度的發展歷程,是一個限制性股票逐漸出現的過程,公司一旦實現上市,限制性股票的使用普及度就會顯著增加,股票期權的普及程度則顯著下降。

整體而言,境外架構公司的股權激勵工具的選擇,是一個伴隨著公司估值提升,用限制性股票逐步替代股票期權的過程。在公司發展的早期階段,股票期權是正確的選擇,期權的授予是通過期權協議約定激勵對象未來獲得股份的權利,這樣的形式避免了過早進行股份交割,便于公司的內部管理。

同時,典型期權機制下的行權價設定,也為激勵對象獲得收益設定了門檻,更符合早期公司強調增長,且必須增長的特征。隨著公司的成長,當估值達到一定高度,就會考慮引入限制性股票做為激勵工具,讓整個股權激勵體系在股價成長空間不再是“天然存在”的情況下,繼續保持良好的激勵感知。

回顧歷史,限制性股票的首次引入大多出現在公司上市之后,但隨著一級資本市場的日漸繁榮,近年來很多公司在上市之前就已經達到了極高的估值水平,因此我們看到越來越多的公司在上市前就引入了限制性股票做為激勵工具。但對于沒有明確上市計劃的高估值公司而言,我們建議謹慎使用限制性股票作為激勵工具,這是考慮到在中國境內稅制下,對限制性股票納稅時點的規定。在VIE架構下,有中國境內納稅義務的員工被授予限制性股票之后,在股票解禁時就會產生個人所得稅納稅義務,如果股票解禁時公司還未上市,就會出現員工需要拿出現金繳稅,但解禁的股票還不可拋售兌現的情景,反而會影響激勵效果。激勵多少——授予水平的確定

授予水平的確定需要考慮股份數量和股份價值這兩個相互影響、相互制約的變量,單就股份價值而言,公司在不同發展階段,也存在不同含義。早期公司需要考慮公司成長性賦予股權的增值空間,更看重未來價值,而上市公司的股票交易價格變得客觀透明且觸手可得,這就必須考慮授予時市場交易價格給激勵對象帶來的激勵感知。

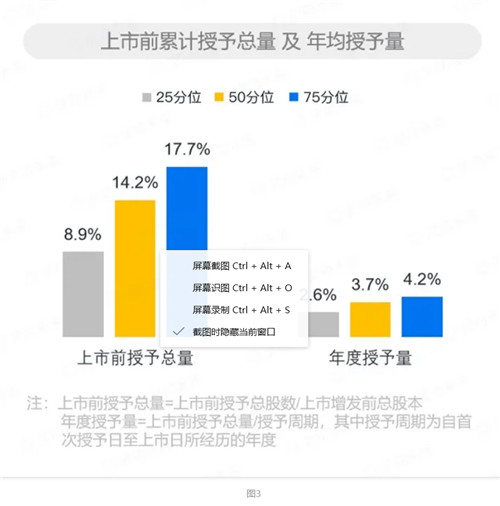

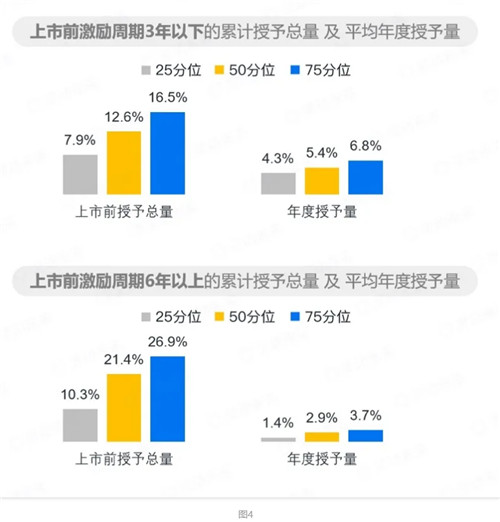

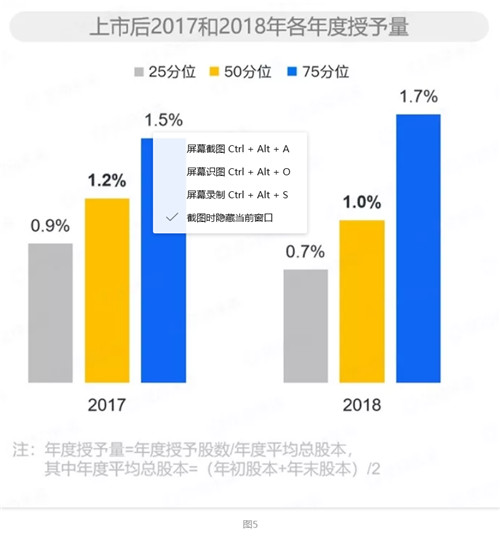

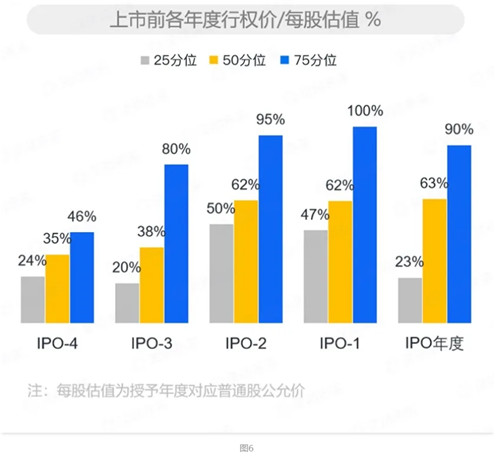

現實場景中,要想使股權激勵授予水平既設計得合理,又實施得有效,在設計和實施這兩個不同的工作階段,還要靈活運用“股數”和“價值”這兩類數值,才可能達到預期效果。激勵資源的頂層控制是重中之重。從價值實現的角度,IPO前授予的股權激勵,需要經歷一個漫長的賬面價值累積過程,直到公司實現IPO,激勵對象才具備了真正通過股權激勵獲得資本回報的機會,是名副其實的“長期激勵”。而IPO后授予的股權激勵,激勵對象在解鎖后便可在二級資本市場實現激勵兌現,因此IPO后授予的股權激勵相對偏向“中期激勵”。這樣的價值實現路徑差異,會影響到IPO前后,公司制定激勵水平方案的思考邏輯。在IPO前,從設計的角度更關注激勵池總量在規劃IPO前這段時間的合理配置;而IPO后,因為每天都有公開的交易股價,設計時更關注授予的價值是否能達到預期的激勵效果。圖3顯示:樣本公司在上市前累計授予的股權激勵總股數占上市前公司發行總股本比例的中位值為14.2%。年均下來,每年授予股數占公司總股本比例的中位水平為3.7%。更進一步的數據顯示:公司自首次實施股權激勵方案,至實現IPO經歷的時間越久,IPO前累計授予的總量越高,但平均每年授予的水平越低。樣本公司的統計數據可見圖4。對于上市后的公司而言,因為激勵對象從授予到可兌現的周期大大縮短,且上市后的股權激勵在解鎖后天然具備了流動性,激勵的時間價值和流動性溢價使得上市公司每年授予股權激勵的總量要低于非上市公司。圖5顯示:樣本公司上市之后,近兩年的股權激勵年度授予總股數占公司總股本的比例在1%左右。事實上,這個比例對于估值較高的公司而言,還要更低。早期公司估值偏低,但成長性天然存在。對于高層的授予溝通,可以告知其獲授的激勵股數占公司總股本的比例,讓高層感受到在公司的重要程度。對于中基層的激勵對象,需要去傳遞與公司未來增長目標相對應的激勵股份未來價值,通過這種溝通形式讓激勵對象在業務發展方向上形成統一認知,同時讓大家感受到業務目標達成后,今天授予的股權激勵在未來的價值區間,實現公司與激勵對象的長期利益一致。隨著公司的發展壯大,甚至實現了IPO獲得了股票流動性之后,在授予溝通時,對于“激勵價值”的使用,就需要逐步從“未來價值”轉變為“授予時價值”。一方面是因為成熟公司的增值空間天然“隱晦”,并不是所有的激勵對象都能夠感受得到,另一方面,當股票能夠在二級市場自由交易時,二級市場上展現出來的股票交易價值具備了足夠的“權威”,以至于其他的價值口徑,在溝通時都缺乏了說服力。對于非上市公司的股票期權方案,經典概念中用于激勵的股票期權,是指“平價期權”,即行權價格跟授予日股票公允價值相當,激勵對象只能從授予后股價的上漲部分獲益。而在現實場景中,如果不存在硬性監管規定,公司和激勵對象都會有意愿和動機去壓低行權價格,在簡單的數字邏輯中,期權行權價越低,激勵對象的獲益空間就會越高。圖6展示了樣本公司IPO之前授予的股票期權行權價相對于授予時每股股票公允價值的比例。數據顯示:早期公司授予股票期權,行權價約為授予日股票公允價值的30%-40%,隨著公司逐漸接近IPO,這一比例也會逐步上升,在IPO前夕授予的股票期權,行權價相對于授予日公允價值比例的中位值為63%。在圖6的數據之外,我們也察覺到越來越多的,當前尚未上市的公司在授予股權激勵時,開始采用大折扣的行權價設定,甚至是一分錢象征意義的行權價安排。也就是說,如果再過二、三年,這些公司能夠實現IPO的話,圖六所示的比例會下降。雖然從簡單的數字邏輯來看,低行權價期權能夠傳遞較高的激勵價值。但在實際場景中,低行權價期權能否更“接近靶心”,卻不是一個簡單的數學運算能夠解釋的問題。非上市公司的股權激勵價值帶有較強的不確定性,且需要很長的價值實現周期。對于早期公司而言,實施股權激勵的重要目標就是通過激勵,將當前并不確定的未來價值空間變為真實的價值增長。在這樣的不確定之下,我們建議公司以當前股票公允價值為基礎,同時考慮價值的不確定性,給予一定折扣,來確定期權行權價。圖6中,對標公司IPO前4年期權行權價相對于授予日股票公允價值的比例為35%,我們認為這個折扣率就比較適合A輪、B輪的新經濟公司。前文提到的極低行權價(如1分錢)的期權未必適合這一階段的公司,因為這個階段的公司估值非常不顯性,低行權價的期權反而難以獲得激勵對象對公司股權價值的認同,幾乎為零的獲益門檻也難以激發激勵對象提升公司估值的動力,哪怕此階段的公司,提升估值是一個既合理也必須實現的目標。隨著公司的成長,估值一輪輪攀升,股票期權行權價相對于授予時股票公允價值的比例也建議逐步提升,只要估值存在著顯著的提升空間,適度抬高股票期權的獲益門檻,都對股票期權的激勵效果有正面影響。而當公司逐步成熟,增值空間被大多數激勵對象無法輕易感知時,就可考慮降低授予價格,通過引入限制性股票,或者極低行權價的期權,讓激勵對象能夠更明確地感受到激勵價值的客觀存在。如開篇所說:“靶紙”易得,“靶心”難尋,如果在尋找“靶心”的過程中有太多細枝末節的細節需要考慮,會讓人顧此失彼。在本文的最后,我們給出一個基于人性的終極判斷標準:股權激勵是一種基于信任的激勵工具,任何方案的設計細節,在符合監管規則的前提下,如果能夠強化激勵對象對這份價值承諾的信任,就是一種好的設計。